Visma Lön 600

Bilförmån - nettolöneavdrag eller omvänd löneväxling

Nettolöneavdrag

Ett nettolöneavdrag dras direkt från nettolönen och innebär att den anställde betalar arbetsgivaren med sin beskattade lön. Förmånsvärdet för en skattepliktig förmån blir reducerat med belopp upp till förmånsvärdet.

Ett exempel på när förmånsvärdet reduceras är när den anställde står för reparationer, besiktning, försäkring, fordonsskatt, extra utrustning, trängselskatt eller bekostar parkeringen av förmånsbilen vid arbetsplatsen.

Förmånsvärdet ska redovisas i ruta 013/133 - Skattepliktig bilförmån på arbetsgivardeklarationen.

Nettolönebetalningen ska inte redovisas till Skatteverket.

Gör så här i programmet:

- Markera den anställde under Personal - Anställda.

- Välj fliken Lön.

- Klicka på pennsymbolen vid fältet Bilförmån och lägg in information om förmånsbil om det inte finns inlagt sedan tidigare.

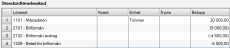

- Lägg in lönearterna 2102 - Bilförmån avdrag och 1306 - Betalt för bilförmån under Standardlönebesked.

- Ange det belopp som ska dras för bilförmånen från den anställdes nettolön.

Värdet i kolumnen Belopp blir negativt. Det kan se ut så här:

Om du har lagt in beloppen enligt exemplet i bilden ovan så blir det 500 kr i ruta 013/133 - Skattepliktig bilförmån.

Omvänd löneväxling

Omvänd löneväxling är ett bruttolöneavdrag som innebär att ett avdrag görs direkt från den kontanta bruttolönen för en anställd. Eftersom det är en löneväxling ökas bruttolönen med ett belopp som motsvarar bilförmånen. Sedan dras preliminärskatt på samma sätt som tidigare, och samtidigt görs ett avdrag från nettolönen med samma förmånsvärde. Det blir samma underlag för arbetsgivaravgifter och skatteavdrag som förut eftersom den nya bruttolönen blir lika hög som summan av den gamla bruttolönen och bilförmånen. Det blir också samma nettolön som förut.

Exempel

En anställd har idag en bilförmån med ett förmånsvärde på 5 000 kr per månad. Månadslönen uppgår till 30 000 kr. Arbetsgivarens underlag för arbetsgivaravgifter är 35 000 kr.

Den anställdes månadslön höjs med 5 000 kronor till 35 000 kronor. Samtidigt betalar den anställde 5 000 kronor till företaget. Detta innebär att bilförmånsvärdet sjunker till 0 kronor och underlaget för arbetsgivaravgifter och skatteavdrag blir som tidigare.

Det anställde har nu 35 000 kronor i bruttolön. Genom att betala för bilförmånen med 5 000 kronor via ett nettolöneavdrag blir det ingen skatt på förmånen.

Gör så här i programmet:

- Välj Arkiv - Inställningar - Företagsinställningar, fliken Inställningar och markera Löneväxling (t ex pension) ska påverka löne- och semesterberäkningar.

Denna inställning gör att ersättningar och avdrag för sjukfrånvaro, föräldraledighet, semester med mera ska beräknas på den upphöjda bruttolönen.

- Välj Personal - Anställda och markera den anställde i listan.

- Välj fliken Lön.

- Klicka på pennsymbolen vid fältet Månadslön.

- Ange vilket datum löneväxlingen ska börja gälla i fältet Ny lön ska gälla fr o m.

Den ordinarie månadslönen ska stå kvar i fältet Ny månadslön.

- Ange den totala månadslönen i fältet Månadslön efter löneväxling.

- Lägg in information om tjänstebil vid fältet Bilförmån om det inte finns inlagt sedan tidigare.

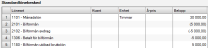

- Lägg in lönearterna 2102 - Bilförmån avdrag, 1306 - Betalt för bilförmån och 1180 - Bilförmån utökad bruttolön under Standardlönebesked.

- Ange det belopp som ska dras för bilförmånen från den anställdes nettolön.

Värdet i kolumnen Belopp blir negativt. Det kan se ut så här:

Om du har lagt in beloppen enligt exemplet i bilden ovan så blir beloppet 0 kr i ruta 013/133 - Skattepliktig bilförmån och i ruta 011/131 - Kontant ersättning ökar beloppet med 5 000 kr på arbetsgivardeklarationen.

Nettolönebetalningen ska inte redovisas till Skatteverket.